Как оформить страховку на автомобиль

Обязанность по страхованию автомобиля возлагается на его владельца при покупке транспортного средства (ФЗ № 40, ч. 2, ст. 4).

В Российской Федерации есть два вида автострахования:

- Обязательное («автогражданка»). При таком страховании возмещаются убытки той стороне, которая пострадала в результате аварии. Если Вы, например, въехали в чужое авто, то все расходы на восстановление и ремонт транспортного средства покроет страховая компания.

- Добровольное. Это страхование позволяет защитить имущество от угона, порчи и др. Если Ваше транспортное средство было повреждено в результате ДТП, хулиганских действий или пожара, то все убытки Вам возместит страховая компания.

ОСАГО на новый автомобиль можно приобрести прямо в автосалоне. Это возможно, если у компании есть страховые агентства-партнеры. Также пройти процедуру страхования Вы можете на портале Госуслуг или онлайн на сайте выбранной страховой компании.

Виды страхования авто

✔ КАСКО. Это основная разновидность добровольного автострахования. Имея такую страховку, Вы получите возмещение ущерба в случае хищения, порчи или полной гибели транспортного средства. Все убытки возмещаются на основании заранее установленных страховых сумм. Перечень страховых случаев определяется типом договора и условий, которые предлагает конкретная страховая компания.

КАСКО обладает следующими преимуществами:

- Собственник авто вносит платеж один раз – страховое агентство возмещает убытки на протяжении всего срока страхования.

- При ДТП ущерб будет компенсирован вне зависимости от того, кто был виновником аварии.

- Полная страховка КАСКО позволяет гарантировать надежную защиту Вашего автомобиля от любых имущественных рисков.

Единственный минус КАСКО – достаточно высокая стоимость.

✔ Обязательный страховой полис ОСАГО – это документ, который подтверждает договор между водителем и страховой компанией и является основанием для возмещения ущерба при ДТП, виновником которого был признан этот водитель. Это значит, что страховая компания оплатит урон, который Вы нанесли другим автовладельцам.

ОСАГО устанавливается федеральными структурами, но агентства могут делать скидки или же взимать выплаты за дополнительные услуги в рамках договора ОСАГО.

✔ ДОСАГО – это фактически дополнение к ОСАГО. Страховка помогает покрыть расходы тогда, когда размер нанесенного ущерба больше, чем сумма, которая предусмотрена полисом ОСАГО: 400 тысяч рублей за вред, причиненный имуществу, 600 тысяч рублей за ущерб, нанесенный жизни и здоровью пострадавшего. ДОСАГО приобретается только вместе с ОСАГО.

✔ Страхование от несчастного случая. В этом случае объектом страхования является не автомобиль, а здоровье человека. К страховым случаям относят тяжелые ранения, травмы, повреждения, которые приводят к потере трудоспособности или даже к летальному исходу (в этой ситуации выплаты предназначаются для семьи пострадавшего). Помощь Вы можете получить по полису обязательного медицинского страхования.

✔ Зеленая карта» – это полис, который понадобится водителям, выезжающим в страны Шенгенского соглашения. Это аналог российского ОСАГО, без которого пересечение границы запрещено. В случае ДТП на территории стран Шенгенской зоны «Зеленая карта» поможет возместить убытки пострадавшим.

ГК FAVORIT MOTORS – официальный дилер KIA в России – предлагает Вам услуги автострахования на выгодных условиях. После покупки нового автомобиля в салонах компании в Москве Вы можете оформить КАСКО, ОСАГО, ДОСАГО, а также застраховать транспортное средство только от угона или от ущерба. Рассчитать страховку можно онлайн. Для этого нужно указать личные данные и характеристики авто (марка, модель, стоимость и комплектация).

Сроки оформления страхового полиса

Согласно законодательству, в течение 10 дней после приобретения машины (отсчет ведется с даты, зафиксированной в договоре купли-продажи) покупатель может легально передвигаться на ней без страховки. За это время водитель должен выбрать страховую компанию и оформить полис, если по каким-либо причинам это не удалось сделать в автосалоне.

Однако есть и некоторые нюансы:

- При покупке нового авто из салона страхование машины ОСАГО должно быть оформлено до регистрации транспортного средства – уже при посещении ГИБДД Вам придется предъявить полис. После того как Вы получите регистрационные номера, Вам понадобится еще раз посетить страховую компанию и вписать сведения о номере в договор страхования.

- Если купленный автомобиль без номеров нужно транспортировать к месту регистрации собственника, то владельцу следует получить транзитные номера, затем оформить транзитный полис ОСАГО (срок его действия – до 20 дней). После доставки машины к месту проживания собственника он оформляет полис ОСАГО и получает регистрационные номера.

Сроки действия полиса

Договор ОСАГО водитель и страховая компания заключают на 1 год. Однако российское законодательство разрешает физическому лицу, которое является собственником автомобиля, заключить договор ОСАГО с ограниченным сроком использования авто. В этом случае минимальный срок действия полиса составляет 3 месяца.

Если Вы приобрели транспортное средство в кредит, то в большинстве случаев банк потребует, чтобы полис ОСАГО был оформлен на срок не менее 1 года. При этом рассрочка платежа недопустима. Моментом начала действия страховки в этом случае считается дата получения кредита.

Документы, необходимые для оформления страховки

Чтобы заключить договор ОСАГО, собственник транспортного средства должен заполнить выданное сотрудником страховой компании заявление установленного образца, а также предъявить следующие документы:

- Паспорт;

- Паспорт транспортного средства;

- Водительское удостоверение собственника и тех лиц, которые допущены к управлению автомобилем.

Если Вы страхуете новый автомобиль, то талон техобслуживания и диагностическая карта Вам не понадобятся. Эти документы, а также предыдущий полис ОСАГО нужны лицам, которые страхуют авто с пробегом. Если оформлением полиса занимается не сам владелец ТС, а доверенное лицо, то пригодится доверенность.

После оформления полиса Вам выдадут:

- Оригинал страхового полиса с подписями обеих сторон, печатью страховой компании и специальным знаком государственного образца;

- Буклет с информацией о правилах ОСАГО;

- Извещение о ДТП (2 экземпляра);

- Памятку страхователю;

- Квитанцию о получении денег от клиента.

Стоимость оформления страховки

Тарифы ОСАГО зависят не только от базовых ставок, но и от коэффициентов. Базовые ставки устанавливаются на основании технических характеристик автомобиля, его назначения и конструктивных особенностей. Предельные значения ставок регламентированы в пр. №1 Указания ЦБ РФ от 19.09.2014 г. № 3384-У.

Коэффициенты зависят от следующих факторов:

- Территория эксплуатации автомобиля (например, риск ДТП в мегаполисах значительно выше, чем в небольших городах);

- Мощность мотора;

- Количество лиц, которые имеют право управления авто;

- Водительский стаж;

- Наличие или отсутствие сделанных ранее страховых выплат (коэффициент «бонус-малус»);

- Период эксплуатации автомобиля;

- Наличие условий для использования прицепа;

- Срок действия страхового полиса.

Возраст машины не имеет значения при формировании стоимости страховки – она равна произведению базовой ставки и коэффициентов.

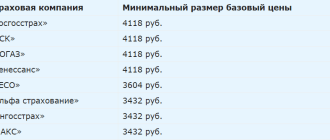

Базовые тарифы, действующие в 2017 году:

| Тип ТС | Базовый тариф (в руб.) | |

| Минимальный | Максимальный | |

| ТС категории B и BE: | ||

| — для юридических лиц | 2573 | 3087 |

| — для физических лиц | 3432 | 4118 |

| — используемые, как такси | 5138 | 6166 |

Если Вы оформляете ОСАГО каждый год, ездите аккуратно, без нарушений и ДТП, то Вы можете претендовать на 5% скидку при заключении договора.

Отсутствие ОСАГО или истекший срок действия полиса автоматически означает невозможность использовать автомобиль. В противном случае Вы можете получить штраф (800 рублей) или даже лишиться прав. Отказ от страхования автомобиля означает, что при попадании в ДТП, виновником которого признан водитель авто без ОСАГО, ему придется самостоятельно возместить ущерб пострадавшим. Это зафиксировано гражданским законодательством РФ.

Полис ОСАГО должен все время находиться у водителя, поскольку при проверке документов сотрудником ГИБДД и отсутствии страховки на руках (потеряли или оставили дома) Вас ожидает предупреждение или штраф в размере 500 рублей. Это актуально только в том случае, если у Вас есть страховка и срок ее действия не истек.

«Нужен автокредит – оплатите ненужные услуги»

При покупке машины в кредит могут навязать не только уже традиционные услуги страхования, но и поручительство. Вам пообещают внести три платежа по кредиту в случае потери работы. Но стоить эта услуга будет немало. Впрочем, вы сможете от нее отказаться, как и от услуг страхования, даже если договор это запрещает

Какие договоры страхования обязательны при покупке нового автомобиля в кредит?

При выдаче автокредита банк вправе требовать оформления в обязательном порядке только полиса каско, т.е. страхования предмета залога. Согласно подп. 1 п. 1 ст. 343 ГК РФ залогодатель или залогодержатель – в зависимости от того, у кого из них находится заложенное имущество, – обязан застраховать это имущество от рисков утраты и повреждения на сумму, которая должна быть не меньше размера обеспеченного залогом требования.

Иные виды страхования являются опциональными, будь то страхование жизни, здоровья или на случай потери работы. Но от них может зависеть процентная ставка по кредиту. Например, при оформлении страхования на случай потери работы процентная ставка по кредиту может быть ниже на несколько пунктов. При дальнейшем отказе от такой страховки банк вправе применить повышенный коэффициент.

Помните: страхование является самостоятельной услугой. Предоставление кредита при условии обязательного оказания услуг по страхованию жизни и здоровья ущемляет права потребителя, установленные п. 2 ст. 16 Закона о защите прав потребителей.

Можно ли отказаться от страхования после подписания договора?

Потребитель вправе подать заявление об отказе от исполнения договора страхования в течение 14 дней после оформления полиса. Этот срок называется «периодом охлаждения», и установлен он Указанием Банка России от 21 августа 2017 г. № 4500-У. До истечения 14-дневного срока вы можете вернуть страховую премию вне зависимости от погашения кредита.

Можно ли вернуть страховую премию, если пропущен 14-дневный срок?

Когда «период охлаждения» закончится, на возврат денег вы рассчитывать не сможете, если это не оговорено в договоре. Но данное правило не действует при досрочном выполнении обязательств по выплате кредита.

1 сентября 2020 г. вступила в силу ч. 12 ст. 11 Закона «О потребительском кредите (займе)». Там указано, что в случае полного досрочного исполнения заемщиком обязательств по договору потребительского кредита (займа) страховщик обязан возвратить ему страховую премию. Она возвращается за вычетом части страховой премии, исчисляемой пропорционально времени, в течение которого действовало страхование. Данное правило применяется при отсутствии событий, имеющих признаки страхового случая.

Если договор страхования заключен до 1 сентября 2020 г., действует принцип, сформулированный в ст. 958 ГК РФ. Там указано, что при досрочном отказе страхователя от договора страхования уплаченная им страховая премия не подлежит возврату, если законом или договором не предусмотрено иное. Это правило не распространяется на 14-дневный «период охлаждения».

Обратите внимание: при досрочном погашении кредита возврату подлежит страховая премия только по договорам страхования в обеспечение исполнения кредитных обязательств. Например, когда в случае возникновения нетрудоспособности или смерти застрахованного лица страховая компания обязана погасить долг перед банком. Если же был заключен договор страхования здоровья без привязки к автокредиту (например, оформлен полис ДМС), то при досрочном расторжении такого договора за пределами «периода охлаждения» рассчитывать на возврат части страховой премии нельзя.

Автосалон предлагает скидку на автомобиль при оформлении страховки. Можно ли будет вернуть страховую премию, сохранив скидку?

В автосалонах покупателям часто предлагают подписать дополнительное соглашение к договору купли-продажи, чтобы получить существенную скидку на автомобиль при условии заключения договора страхования. Такие скидки варьируются от нескольких десятков до нескольких сотен тысяч рублей.

После получения скидки покупатель имеет право отказаться от договора страхования в течение «периода охлаждения» и может рассчитывать на возврат страховой премии. Однако автосалон будет вправе потребовать от него сумму предоставленной скидки. Почему?

В силу п. 1 ст. 485 ГК РФ покупатель обязан оплатить товар по цене, предусмотренной договором купли-продажи. При этом в договоре обычно указаны условия, при которых цена может меняться, – как при предоставлении скидки, так и при ее аннулировании. Отмена ранее предоставленной скидки за отказ от страхования будет предусмотрена договором и окажется связанной с тем, что покупатель нарушил его условия.

Таким образом, в большинстве случаев одновременно вернуть деньги за страховку и сохранить скидку на автомобиль вряд ли получится.

Какие еще услуги могут навязать при оформлении автокредита?

Набирает популярность навязывание услуг поручительства. При оформлении автокредита потребителю предлагается подписать заявление о присоединении к оферте договора о предоставлении поручительства. Роль поручителя выполняет некое ООО «Гарант Контракт». Потребителю выдается сертификат на квалифицированную поддержку, куда входят погашение трех платежей по кредиту при потере работы и консультации по поиску вакансий. Стоимость этой услуги обычно больше, чем суммарно три платежа по кредиту.

Причем в предложенном потребителю договоре может быть прямо указано, что «должник не является стороной договора поручительства в силу п. 1 ст. 361 ГК РФ, ввиду чего отказ должника от договора поручительства после заключения сделки не допускается и невозможен». Что это значит? Потребитель не сможет отказаться от договора и потребовать возврата уплаченных за услугу денег? Давайте разбираться.

С юридической точки зрения потребитель заключил с ООО «Гарант Контракт» договор об оказании услуг поручительства. В соответствии с ним поручитель – ООО «Гарант Контракт» – обязуется заключить договор поручительства с банком и произвести три платежа по автокредиту, если потребитель потеряет работу. То есть потребитель заключает не договор поручительства, а договор об оказании услуг.

При этом на договор об оказании услуг распространяются нормы Закона о защите прав потребителей. В законе указано, что потребитель вправе отказаться от такого договора в любое время при условии оплаты исполнителю фактически понесенных им расходов, связанных с исполнением обязательств по договору. Аналогичное право на односторонний отказ от исполнения договора возмездного оказания услуг закреплено в ст. 782 ГК РФ.

Вернуть уплаченные за услугу деньги потребителю должны в 10-дневный срок. В случае получения отказа он вправе обратиться в суд с требованием о взыскании уплаченных им за услугу денежных средств, компенсации морального вреда, штрафа и возмещении судебных расходов.

Сколько стоит КАСКО на новый автомобиль

Оформление КАСКО на новый автомобиль — разумное решение проблем, связанных с порчей транспортного средства (ТС). Полис подразумевает покрытие практически всех видов рисков даже в том случае, если владелец застрахованного авто стал виновником аварийной ситуации. В отличие от обязательного ОСАГО, это вид страхования, производимого на добровольной основе. Иными словами, человек самостоятельно решает — оформлять услугу или нет.

Для многих вопрос, сколько будет стоить КАСКО на новый автомобиль, является первоочередным, так как стоимость иногда «зашкаливает». Не стоит заранее пугаться. Есть компании, в которых можно оформить полис на выгодных условиях, а ещё и прилично сэкономить.

Обратите внимание. Если ТС приобретается у официального дилера, сделать КАСКО на новую машину можно сразу при оформлении покупки. Не стоит торопиться. Условия партнёров автосервиса бывают не самые выгодные. Помните, что всегда есть возможность самостоятельно сравнить преимущества того или иного страхователя и выбрать для себя оптимальный вариант.

Что влияет на конечную цену полиса

Прежде чем переходить к вопросу, как рассчитать КАСКО на новый автомобиль, необходимо ознакомиться с перечнем факторов, влияющих на окончательную стоимость полиса. Это:

- Возрастная категория водителя. Для людей младше 21 года и старше 65-летнего возраста полис рассчитывается с повышенной ставкой.

- Срок эксплуатации транспортного средства и год выпуска. На новые машины страховка дешевле, чем на те, что имеют большой пробег.

- Водительский стаж автовладельца. Чем он продолжительнее, тем ниже будет стоимость услуги.

- Оформление франшизы. Если во время наступления страховой ситуации водитель обязуется выплачивать определённый процент, предусмотренный франшизой, цена полиса автоматически понижается.

- Наличие систем противоугона и гаража. Отсутствие первого или второго влечёт за собой повышение стоимости страхования.

- Технические характеристики ТС. Дешевле страховать машины российского производства с отечественными запчастями. Это обусловлено приемлемой стоимостью расходных материалов.

- Престижность автомобиля. Дорогие и комфортабельные машины часто подвергаются угону. Из-за этого повышается риск возникновения страхового случая, а вместе с ним возрастает и цена страховки.

К этим пунктам возможны дополнения, так как в каждой компании свои условия. Перед тем как рассчитывается КАСКО на новый автомобиль, страховой агент собирает максимально полную информацию о ТС, а затем приступает к определению стоимости.

Обратите внимание. Нужно ли оформлять КАСКО на новый автомобиль — личное дело каждого. Однако это касается тех ситуаций, когда ТС куплено за наличные деньги. Если покупка машины планируется в кредит, как правило, банки требуют документ, подтверждающий наличие КАСКО. При его отсутствии взять заём будет проблематично. Поэтому подготовить страхование и необходимые документы нужно будет заранее.

Виды страхования на новые автомобили

Перед тем как посчитать КАСКО на новый автомобиль, важно учесть, что услуга бывает двух видов. Стоимость при этом будет различаться. Сегодня существует два варианта защиты ТС:

- Полная защита. Подразумевает включение в соглашение сразу несколько пунктов — утеря товарной стоимости автомобиля по КАСКО, угон, порча ТС третьими лицами, ДТП, стихийные бедствия и прочее. Полная защита автотранспорта — панацея от всех бед, связанных с порчей машины, но и стоимость будет соответствующей.

- Частичная защита. В этом случае предусмотрено страхование от одного или нескольких видов рисков на усмотрение водителя.

Если вы решили оформлять полис страхования на новый автомобиль, обязательно просчитайте все форс-мажоры, которые могут возникнуть в дальнейшем. Например, для нового авто нет гаража — риск угона или хищения. Значит, нелишним будет оформить эту опцию. Выбор вида услуги ложится на плечи автовладельца, который должен максимально грамотно подойти к этому вопросу.

Срок действия полиса КАСКО на новый автомобиль

КАСКО на новый автомобиль может оформляться на разный временной промежуток по желанию клиента. Это может быть 3, 6 или 12 месяцев. Чем больше срок соглашения, тем ниже будет цена. Наиболее распространённая страховка — 12 месяцев, так как при расчёте КАСКО на новую машину с годовым периодом клиент экономит ощутимую сумму. Чтобы понять разницу, рассмотрим цену на примере:

Авто — SKODA FABIA 2012 г. в. Регион — Москва. Компания Ингосстрах. Стоимость КАСКО на 3 мес — от 30 до 100 тыс руб в зависимости от перечня предусмотренных рисков. На 6 мес — от 60 до 210 тыс. руб. На 12 мес — от 100 до 400 тыс. руб.

Рассчитав возможную выгоду, вопрос о том, нужно ли оформлять КАСКО на новый автомобиль на длительный период, отпадает сам собой. Существенная экономия в данном случае очевидна. Если есть возможность, лучше оформлять страховку на 6 или 12 мес.

Стоимость КАСКО на новое авто

Сколько стоит КАСКО на новый автомобиль в 2022 – 2023 году? Средняя цена услуги варьируется от 6 до 40% от стоимости транспортного средства. Максимальный и минимальный порог не регламентируется на законодательном уровне, поэтому компании самостоятельно устанавливают стоимость КАСКО на новый автомобиль отечественного или импортного производства. По сравнению с прошлыми годами сегодня сделать КАСКО на новую машину стало дороже почти в 3 раза. Объясняется это пересмотром таких условностей, как:

- Возраст водителя. По статистике, молодые автолюбители без опыта чаще подвергают ТС различным рискам, чем более возрастная категория. Из-за этого стоимость услуги для молодых водителей значительно повысилась.

- Регулярный рост валюты и её нестабильность. Это один из главных факторов, который повлиял на пересмотр ценовой политики.

- Постоянное изменение цен в большую сторону на детали для «возрастных» автомобилей.

Несмотря на то что ценовая категория на полис нестабильна, на вопрос — нужно ли оформлять КАСКО на новый автомобиль, можно уверенно ответить — да. Застраховав автомобиль от нескольких видов рисков, автовладелец может не переживать, что при наступлении страхового случая у него не окажется свободных финансов на устранение повреждений.

Калькулятор расчёта КАСКО на новый автомобиль

Расчёт КАСКО на новый автомобиль производится на онлайн-калькуляторе. Это единственный способ узнать цену услуги. Определить точную сумму невозможно из-за массы различных факторов, но узнать приблизительные расценки — вполне возможно. Кроме того, узнав стоимость КАСКО на новый автомобиль в одной компании, всегда можно произвести расчёт ещё в нескольких. Это поможет сравнить условия и подобрать для себя выгодное предложение. На примере показана средняя стоимость КАСКО в компании Ингосстрах.

Авто — Chevrolet Aveo II седан 2018 года выпуска, риск хищение, регион Москва, стоимость ТС 500 тыс. При этом возраст водителя 30 лет, а водительский стаж 5 лет. Сумма страховки 45 тыс руб, но эти цифры условны, так как всё зависимо от ряда различных критериев.

Если оформлять полис страхования на новый автомобиль в возрасте 21 года, не имея стажа вождения, то стоимость возрастает на 10—15 тыс. руб. Кроме того, учитывается и региональная зависимость. Например, для мегаполисов цена будет выше, чем в маленьких городах или посёлках городского типа. Ещё один фактор, который влияет на расчёт — пол водителя. Страховка для женщин дороже, чем для мужчин.

Стоит ли делать КАСКО на новый автомобиль, когда предусмотрены такие переплаты? Каждый водитель самостоятельно решает — нужно ему это или нет, однако, данный вид полиса — гарантия того, что ваш транспорт под надёжной защитой.

Обратите внимание. Рассчитать КАСКО на новый автомобиль онлайн можно на сайте vbr.ru. Ресурс предлагает многофункциональный калькулятор для быстрого определения стоимости услуги в несколько кликов, а главное, совершенно бесплатно.

Стоимость КАСКО на новый автомобиль не каждому автовладельцу по карману. Отчаиваться не стоит, потому что есть способы сэкономить и заплатить меньше денег, чем предполагалось.

- Оформить страховку с франшизой. При этом клиент указывает, какой процент он готов оплатить компании при наступлении страхового случая. Чем больше франшиза, тем, соответственно, ниже полис добровольного страхования. Вариант выгоден как для водителей со стажем, так и для новичков.

- Выбрать только те риски, которые действительно могут произойти. Например, если авто стоит в гараже, то защищать его от угона необязательно. В таком случае можно выбрать только КАСКО от ДТП.

- Спецпредложения от страхователей. Часто компании предлагают выгодные акции, по которым полис получается на 10—20% ниже, чем обычно. Прежде чем принимать решение, нужно ли КАСКО на новый автомобиль, следует ознакомиться с предложениями страховых компаний. Возможно, именно это поможет определиться и выбрать наиболее приемлемый вариант.

Выбирая страхователя, обращайте внимание на стаж его работы, репутацию и отношение к клиентам. Если сотрудники доброжелательные, то, вероятнее всего, при возникновении страховой ситуации компания приложит максимум усилий для решения проблемы. Ещё, перед тем как оформить КАСКО на новый автомобиль, уточните, какие скидки предусмотрены за безаварийную езду. Когда автовладелец бережно относится к ТС, аккуратно передвигается на нём и допускает ДТП, страхователи делают большую скидку при продлении услуги, а это ещё один вариант, как можно сэкономить личный бюджет.

Источник https://www.kia-favorit.ru/articles/zashchita-avto/kak-zastrahovat-mashinu/

Источник https://www.advgazeta.ru/ag-expert/advices/nuzhen-avtokredit-oplatite-nenuzhnye-uslugi/

Источник https://www.vbr.ru/strahovanie/help/kasko_help/novoe_kasko/